NOUVEAUX TARIFS IRS 2024

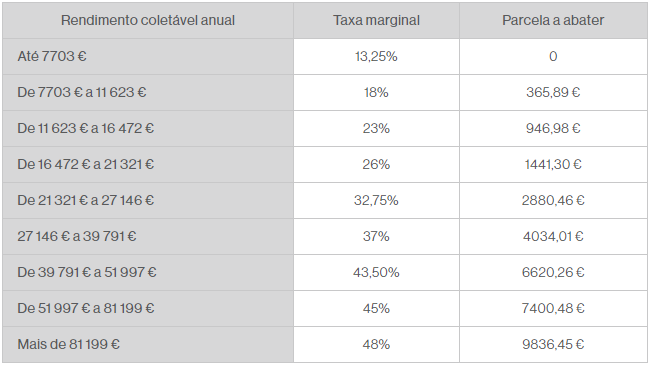

En 2024, les taux de l'impôt sur le revenu seront réduits dans les tranches où le revenu annuel imposable ne dépasse pas 27 146 euros. En d'autres termes, les salaires mensuels bruts jusqu'à 2232 euros sont soumis à la réduction des taux de l'IRS. Rappelons que le revenu imposable résulte de la soustraction de la déduction spécifique de 4104 euros du revenu annuel brut.

Outre la modification des taux de l'IRS, le budget de l'État pour 2024 prévoit également l'actualisation des tranches d'imposition au taux de 3 %, en fonction de l'inflation.

Les cinq premières tranches de l'IRS verront leur taux réduit en 2024. Une partie devra également être déduite du taux appliqué à chaque tranche pour déterminer les revenus imposables .